Rachats d’actions : face aux excès des marchés, une régulation encore trop timide

L’actualité du monde contemporain ne manque pas de sujets majeurs pour lesquels l’opinion publique attend des responsables économiques et politiques des décisions concrètes et susceptibles de contribuer à améliorer la situation. Parmi ces nombreux thèmes d’actualité, nous souhaitons mettre l’accent sur les rachats d’actions d’une firme par elle-même, opérations apparemment techniques et peu connues du public. Pourtant, ces dernières méritent d’être étudiées dans les comportements qu’elles révèlent et leur portée économique.

Elisabeth Walliser, Université Côte d’Azur et Roland Pérez, Université de Montpellier

Depuis de nombreuses années, ces opérations, autrefois rares, voire interdites, sont devenues très fréquentes. Ces rachats d’actions modifient en effet d’une manière significative le fonctionnement des marchés financiers car elles peuvent s’apparenter à une manipulation des cours de bourse.

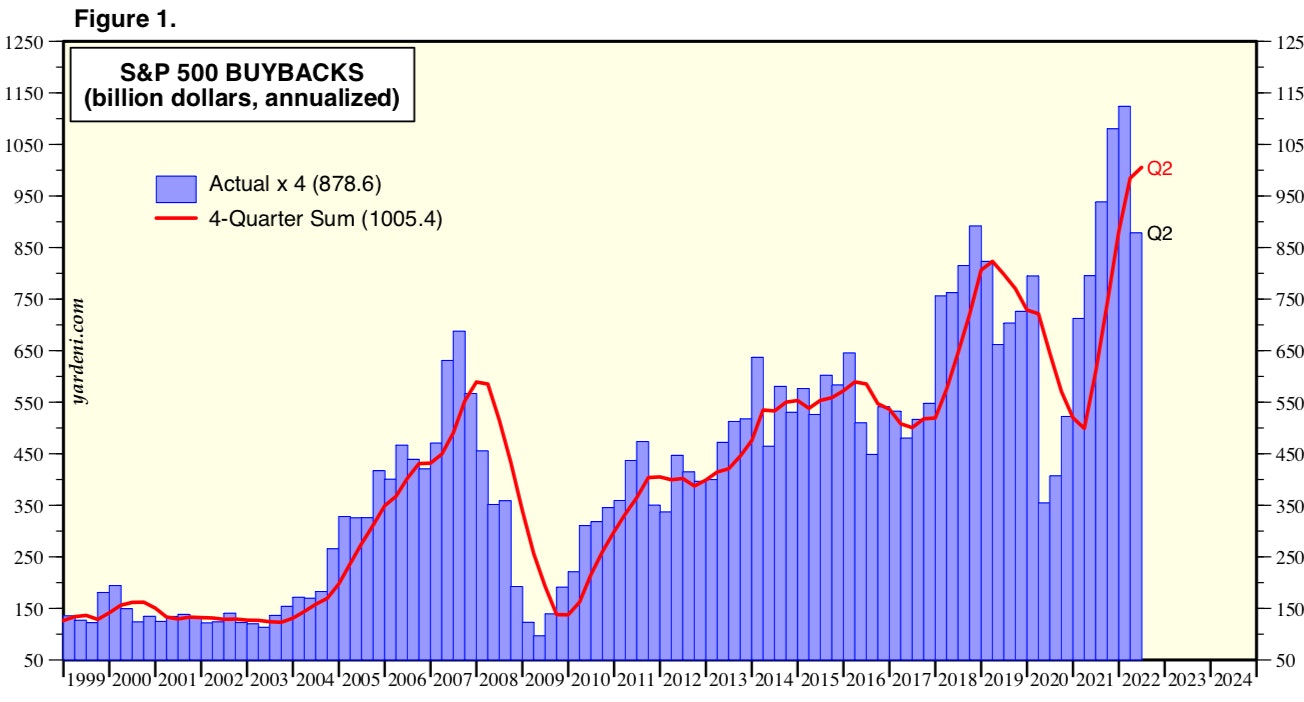

En 2019, nous avions déjà attiré l’attention sur cette vague inquiétante sur les bourses américaines. Depuis, cette vague s’est maintenue, portée par les politiques monétaires « accommodantes » (quantitative easing, ou QE, en Europe, et zero interest rate policy, ou ZIRP, aux États-Unis) facilitant le recours au crédit et amplifiée, aux États-Unis, par les mesures fiscales prises sous la présidence de Donald Trump pour inciter les firmes multinationales américaines à rapatrier les avoirs liquides placés à l’étranger.

Yardeni.com

Fin 2021, les montants de ces rachats d’actions ont même dépassé la barre des 1 000 milliards de dollars en flux annuel pour le seul S&P 500, l’index boursier basé sur 500 grandes sociétés cotées. Ces flux annuels sont devenus plus volumineux que ceux des dividendes versés. À titre d’exemple, Apple a effectué, en 2021, 85,5 milliards dollars de rachats d’actions pour 14,5 de dividendes. Sur les dix dernières années, le montant total des share buybacks de la firme de Cupertino s’élève à 567 milliards de dollars. Certaines années, le total des flux de dividendes et de rachats d’actions fut même supérieur aux flux d’émission de nouvelles actions, inversant ainsi la fonction de financement des marchés financiers.

Une tendance qui gagne l’Europe

Dans d’autres régions du monde, ces opérations sont moins gigantesques mais commencent à devenir significatives. Le 1er septembre dernier, le journal Les Échos écrivait ainsi : « les grandes entreprises européennes se sont massivement tournées vers les rachats d’actions depuis la pandémie. Ils ont triplé en un an pour atteindre 70 milliards euros au premier semestre en Europe, dont 15 milliards en France ».

Ainsi, le groupe Total Energies, a engagé un nouveau plan de rachats d’actions « conformément à la politique annoncée d’allouer jusqu’à 40 % du surplus de cash généré au-delà de 60 dollars/baril à des rachats d’actions », relevait le même journal un mois plus tôt ; ceux-ci devraient ainsi atteindre 7 milliards de dollars en 2022.

[Près de 80 000 lecteurs font confiance à la newsletter de The Conversation pour mieux comprendre les grands enjeux du monde. Abonnez-vous aujourd’hui]

Par rapport à ce quasi-tsunami, on peut être étonné de la modicité des réactions, tant des autorités concernées que du monde de la recherche. Au niveau des autorités en charge de ces questions, les mesures prises ou envisagées sont modestes. Aux États-Unis, après moult tergiversations, la Securities and Exchange Commission (SEC), le gendarme boursier américain, a publié, fin 2021, une nouvelle réglementation de ces opérations, visant essentiellement à améliorer l’information requise. Par ailleurs, le Sénat américain a voté, en août 2022, une légère taxation (1 %, applicable à partir de janvier 2023).

Dans d’autres régions du monde en revanche, et notamment en Europe, nous n’avons pas écho, à ce jour, de projets de décisions en la matière, contrairement à d’autres thèmes, voisins mais distincts, comme les « superprofits » et leur éventuelle taxation…

Finance « mainstream »

Le silence, ou du moins la modicité des travaux de recherche consacrés à cette problématique des rachats d’actions parait encore plus surprenant. Certes, il existe un certain nombre de travaux qui se sont focalisés sur ces questions, parfois avec acuité ; mais les chercheurs concernés sont souvent marginalisés dans le monde académique de la finance. Ce dernier reste largement dominé par une construction théorique développée sur quelques décennies formant un paradigme – dit « finance mainstream » – dont les chercheurs ont, il faut bien le reconnaître, du mal à s’affranchir.

C’est ainsi qu’une opération de rachat d’actions peut être facilement expliquée à partir du concept de free cash-flow, qui désigne le flux de liquidités disponibles une fois que les investissements rentabilisés. Les dirigeants sont invités à rendre cette trésorerie excédentaire aux actionnaires plutôt que de l’utiliser d’une manière sous optimale. L’opération de rachat d’actions apparait ainsi comme un moyen de discipliner les dirigeants et exprime une gouvernance d’entreprise orientée actionnaires (shareholder oriented corporate governance), comme le recommande cette école de pensée.

Une telle justification théorique a pu faire sourire maints professionnels de la finance. Certes, des opérations de rachats d’action peuvent constituer la solution appropriée pour régler des situations spécifiques (par exemple, le décès d’un membre co-fondateur d’une entreprise dont les autres associés désirent garder le contrôle exclusif) ou, plus largement, pour les entreprises cotées, permettre de modifier la structure de l’actionnariat en réduisant la part du « flottant » au profit des actionnaires stables.

Néanmoins, au-delà de ces opérations visant la répartition du capital, ces annonces de rachats d’actions ont pour principal but de plaire à court terme aux actionnaires en soutenant les cours boursiers des actions des sociétés concernées. Les dirigeants qui proposent de telles manœuvres y trouvent également leur avantage, la bonne tenue des cours boursiers étant devenue une expression majeure de leur capacité à « créer de la valeur » et des instruments incitatifs ont été créés à cet effet (ainsi les stock-options).

Une régulation nécessaire

On peut parler de « manœuvres » ou de « signal » car nombre de ces opérations restent seulement au niveau déclaratif et ne sont pas effectuées ; d’autres le sont mais sont ensuite suivies d’une augmentation de capital, donc en sens contraire. Ce résultat apparait donc cohérent avec l’hypothèse d’une manipulation des cours.

En revanche, lorsque ces opérations se dénouent par une annulation des actions rachetées et par une diminution parallèle tant des ressources de trésorerie que des fonds propres de l’entreprise concernée, cette dernière pourrait se trouver en difficulté en cas d’évènements ultérieurs (ou d’opportunités) appelant des financements rapides et significatifs pour y faire face ; situation qui, au demeurant, est en phase avec une approche disciplinaire de la gouvernance orientée actionnaires, le marché financier étant amené à apprécier la situation.

Comme on le voit avec ces quelques exemples donnés et ces premières réflexions, il parait souhaitable que les professionnels de la finance comme l’opinion publique, les institutions de recherche comme les autorités régaliennes, prennent conscience des enjeux que représentent ces recours excessifs aux rachats d’actions afin que leur soit apportée une régulation bien nécessaire.

Elisabeth Walliser, Directrice de l’IAE de Nice, Groupe de Recherche en Management (GRM), Université Côte d’Azur et Roland Pérez, Professeur des universités (e.r.), Montpellier Research in Management, Université de Montpellier

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.