Un pétrole à plus de 80 dollars, mauvais pour l’économie, bon pour le climat ?

Lors de son départ du gouvernement, Nicolas Hulot a évoqué parmi les motifs de sa démission la hausse des émissions de gaz à effet de serre en 2017. Cette hausse, fort dommageable pour le climat, résulte avant tout de la baisse des cours du pétrole survenue entre 2014 et 2017 ; celle-ci a dopé l’activité et incité à consommer davantage de produits pétroliers, devenus moins coûteux pour notre porte-monnaie.

Christian de Perthuis, Université Paris Dauphine – PSL et Boris Solier, Université de Montpellier

Shutterstock

Renversement de situation en 2018 : à plus de 80 dollars le baril, le cours du Brent a rejoint, début octobre, son prix le plus haut depuis quatre ans (voir la figure ci-dessous).

Une mauvaise nouvelle pour l’économie, mais une incitation vertueuse pour le climat ? Examinons l’affaire de plus près.

tradingview.com

Pourquoi un pétrole cher pèse sur l’économie

Le renchérissement du baril érode le pouvoir d’achat des ménages, de façon similaire à une taxe carbone sans mécanisme de redistribution vers les ménages les plus modestes et pèse sur les coûts de production des activités gourmandes en énergie.

D’après le modèle macroéconométrique Mésange, utilisé à par le ministère de l’Économie, une hausse de 20 % du prix du baril provoque une réduction de 0,2 point de PIB après deux ans. Le doublement du prix du brut depuis un an et demi pourrait donc coûter un point de croissance. Avis aux conjoncturistes !

On peut se demander si cette vision de court terme n’est pas simpliste. La hausse du prix du baril ne devrait opérer qu’un transfert de valeur entre producteur et consommateur et donc conduire à un déplacement géographique de la valeur ajoutée plutôt qu’à une baisse de l’activité.

Le raisonnement tient si on ne considère que les flux de marchandises. Or il faut aussi considérer les stocks de dette. Dans des économies occidentales marquées par des décennies d’endettement, le poids des dettes privées constitue une fragilité majeure du système. On l’a vu par exemple lors de la crise de 2008 lorsqu’un baril à plus de 140 dollars a contribué à rendre un nombre croissant de ménages américains incapables de rembourser leur dette immobilière et a précipité la chute de la banque d’investissement américaine Lehman Brothers.

Il faut donc tenir compte de l’effet du renchérissement du baril sur le stock d’endettement qui fragilise structurellement les économies pour anticiper correctement son impact économique.

Pétrole cher, pas si bon pour le climat

Sous l’angle de la demande, un pétrole plus cher incite à faire plus attention à ses achats de carburants, de fioul et de gaz dont le prix est de plus en plus corrélé à celui du pétrole. Cela pénalise le consommateur mais est bienfaisant pour le climat. Pour un militant écologiste, entre la perte d’un point de croissance et le sauvetage de la planète, il n’y a pas photo.

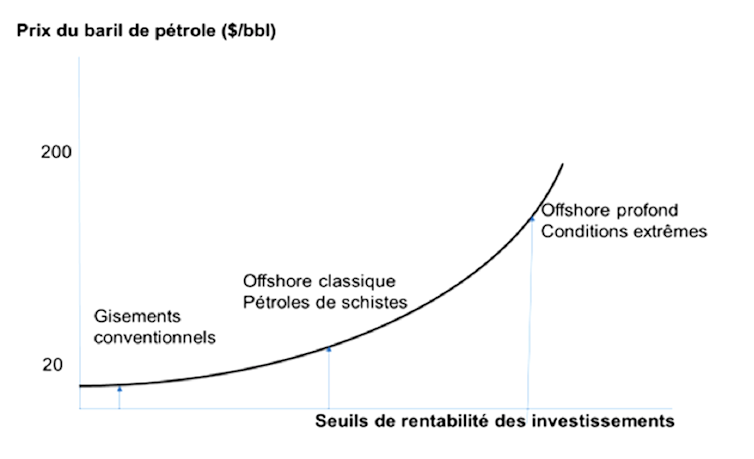

Mais simultanément, le renchérissement du pétrole envoie une autre incitation au producteur. À mesure que le prix du baril s’élève, il devient de plus en plus rentable d’extraire le pétrole dans les gisements les moins bien situés, donc bien plus coûteux : à quelques milliers de mètres sous la mer, dans la zone arctique ou dans des schistes bitumineux. À chaque cycle haussier du prix du pétrole, on assiste à une reprise des investissements d’exploration-production qui feront les émissions de CO2 de demain.

C’est le côté diabolique de l’économie de la rente pétrole pour le climat. Elle présente une double face : la rente de rareté et la rente différentielle.

Lorsque la rareté relative du pétrole augmente, pour des raisons géologiques ou géopolitiques, le prix du baril s’envole. Il peut dépasser 100 dollars le baril, comme en 2008 ou en 2011-2014. Le renchérissement du baril élargit la rente de rareté captée par les producteurs, ce qui les incite à investir dans de nouvelles capacités et les technologies d’extraction non conventionnelles… et donc à accroître le potentiel d’émission de CO2 à moyen et long terme (voir la figure ci-dessous).

Le surcroît d’offre finit par rattraper une demande – par ailleurs ralentie par la hausse du prix – et il provoque une baisse du prix. C’est le phénomène cyclique des « contre-chocs pétroliers ». Cette baisse stimule la demande et favorise la reprise des émissions de CO2. Une mauvaise nouvelle à court terme pour le climat, d’autant plus que les producteurs révèlent une résilience insoupçonnée à la baisse des cours. C’est ici que joue pleinement la deuxième face de la rente pétrole : la rente différentielle.

Dans leur grande majorité, les producteurs empochent un second bonus qui résulte de la différence entre leurs coûts d’exploitation et ceux des champs les moins bien situés ou qui produisent un brut de moins bonne qualité. Lorsque le baril tombe à 20 dollars, les producteurs les moins bien positionnés souffrent. Mais le champ de Ghawar en Arabie saoudite est encore très rentable : son coût de production est de l’ordre de 5 à 7 dollars le baril. Son exploitant n’est pas près de sortir du marché.

On a l’impression qu’on n’en sortira jamais ! Il existe pourtant un instrument qui permet de sortir de l’engrenage : la tarification du carbone qui envoie des incitations en faveur du climat, tant du côté du producteur que du consommateur. C’est cet aspect qu’approfondit une publication récente de la chaire « Économie du climat » sur la transition énergétique et le tic-tac de l’horloge climatique.

Rente carbone contre rente pétrole

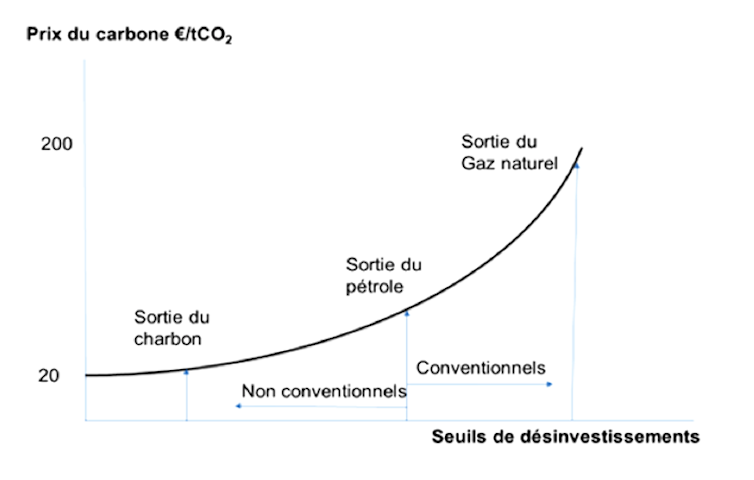

Le pivot de l’économie de la rente carbone est la valeur donnée à la protection du climat via un prix du CO2. Ce prix est un coût qui doit s’appliquer à toute émission de CO2 d’origine anthropique. Peu importe qu’il soit introduit dans l’économie via une taxe, un marché de permis ou de façon plus implicite par un jeu de normes. Sa particularité est d’envoyer les bonnes incitations tant du côté de l’offre que de la demande.

Du côté des consommateurs, l’introduction du prix du CO2 provoque un renchérissement des différentes sources d’énergie au prorata de leurs contenus respectifs en CO2. Les incitations introduites sont doubles : d’une part, économiser une énergie dont le coût moyen augmente ; d’autre part, substituer des sources non ou faiblement carbonées aux sources les plus émettrices de CO2.

Dans l’économie de la rente carbone, les incitations vertueuses pour le consommateur ne sont plus contrebalancées par un effet de sens contraire du côté du producteur incité par la hausse du prix à élargir ses capacités de production de fossiles. Sitôt que le prix du carbone devient la balise de la transition énergétique, il devient de moins en moins rentable d’investir dans les sources fossiles à mesure que s’élève le coût du CO2 (voir la figure ci-dessous). Le renchérissement du CO2 détourne à la fois le producteur et le consommateur des sources fossiles émettrices de CO2.

Tant que l’économie de la rente carbone n’a pas supplanté l’économie de la rente pétrole, il y aura une contradiction entre le fonctionnement des marchés et l’objectif de réduction des émissions de CO2. Et par voie de conséquence, une contradiction entre les objectifs portés par le ministre de l’Environnement et les indicateurs classiques d’emploi, de pouvoir d’achat et de croissance qui guident l’action des gouvernements.![]()

Christian de Perthuis, Professeur d’économie, fondateur de la chaire Économie du climat, Université Paris Dauphine – PSL et Boris Solier, Maître de conférences en économie, chercheur associé à la Chaire Économie du Climat (Paris-Dauphine), Université de Montpellier

La version originale de cet article a été publiée sur The Conversation.